Foto: Zoran Mrđa/FoNet

Foto: Zoran Mrđa/FoNet– Samo onaj ko je kupovao stan na kredit zna kolika je muka prvo naći odgovarajući stan, a onda i odlučiti se za dugovanje banci u narednih 20 ili 30 godina. Upravo zato što se radi o, za prosečnog građanina, velikim iznosima, ali i dugim rokovima otplate potrebno je mnogo vremena i truda da bi se izabrao pravi kredit.

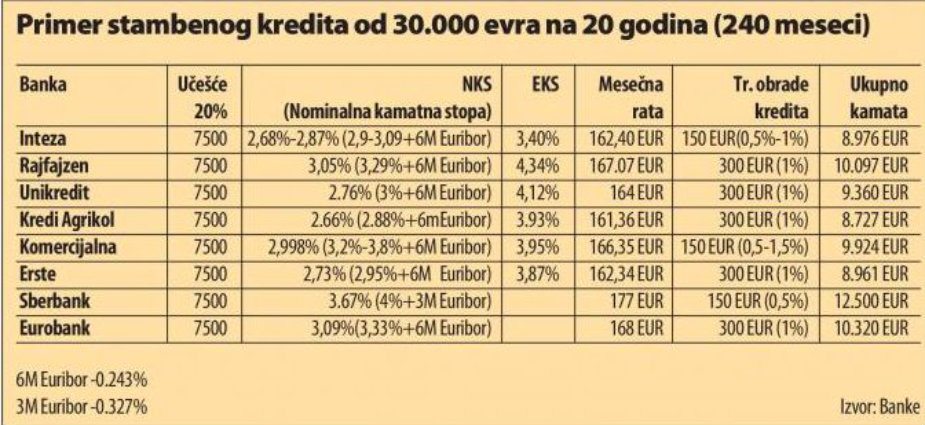

Danas je istraživao kolike su kamatne stope na stambene kredite, ali i koji sve drugi troškovi čekaju budućeg vlasnika stana.

Zahvaljujući velikom padu kamata na međunarodnom finansijskom tržištu u poslednje dve, tri godine zbog čega je u ovom trenutku referentna kamatna stopa za evro (euribor) negativna, i kamatne stope na stambene kredite u Srbiji se nalaze na rekordno niskom nivou. Međutim, tu se krije i prva zamka. Pred izbijanje svetske finansijske krize šestomesečni euribor je u oktobru 2008. godine bio na nivou od čak 5,4 odsto.

Kada ECB konačno proceni se EU privreda oporavlja krenuće i rast kamatnih stopa, a to znači i rast euribora, kao i ostalih kredita sa promenljivom kamatnom stopom. Svaka promenljiva kamatna stopa na kredit vezan za evro sastoji se od fiksne marže banke i euribora koji je promenljiv. U Srbiji su se u poslednje vreme pojavili i stambeni krediti i sa fiksnom kamatnom stopom, kao i kombinovani kod kojih je u prvom periodu kamatna stopa fiksna, a nakon toga se ona revidira. Ipak, jasno je da su ove kamatne stope u startu više od promenljivih. Prema podacima Narodne banke prosečna kamatna stopa na novoodobrene stambene kredite u decembru bila je 3,08 odsto.

Osim same otplate kredita, klijente očekuju još i neki troškovi. Kao prvo tu je učešće od najmanje 20 odsto koje sve banke zahtevaju. Za primer kredita od 30.000 evra, učešće iznosi 7.500 evra. Nakon toga banka naplaćuje proviziju koja se zove trošak obrade kredita i koja se kreće od 0,5 do jedan odsto iznosa kredita, mada neke banke imaju akcije na kojima smanjuju tu proviziju kako bi privukle klijente. Dakle, ovde treba računati na trošak od 150 do 300 evra.

Među drugim troškovima prednjači premija osiguranja kredita kod Nacionalne korporacije za osiguranje kredita (NKOSK). Za kredit od 30.000 evra koji smo uzeli za primer, osiguranje iznosi 450 evra, uz 30 evra za obradu zahteva koju naplaćuje ova institucija. Iako deluje kao skupo, ipak se isplati platiti ovo osiguranje jer krediti neosigurani kod NKOSK nose značajno višu kamatnu stopu, što znači i višu ratu.

Poslednjih godina banke takođe insistiraju na životnom osiguranju klijenta koje glasi na banku. Ovo faktički znači da u slučaju smrti dužnika njegov dug otplaćuje osiguravajuća kuća, a ne porodica. Godišnja premija životnog osiguranja košta oko 100 evra, mada zavisi i od godina, pola, zdravstvenog stanja osiguranika.

Banke takođe traže menice, uglavnom tri, a svaka košta po 50 dinara. Takođe, izveštaj Kreditnog biroa košta 246 dinara. Banke traže i periodičnu procenu nekretnine koja je pod hipotekom, uglavnom na tri godine i svaka od tih procena košta 100 evra. Sam upis hipoteke na nekretninu ove vrednosti košta oko 20.000 dinara. Tu su i još neki prateći troškovi poput osiguranja nekretnine što košta 40 evra, zatim overa založne izjave je 10.800 dinara, a pribavljanje lista nepokretnosti košta još 10 evra. Sve ukupno ovi troškovi nisu manji od 1.000 evra, a što je veći stan to su neke od ovih stavki skuplje.

Banke redom ističu da je tržište nekretnina stabilno, a da je interesovanje za stambene kredite sve veće, uglavnom zbog sve nižih kamata, što zbog euribora što zbog konkurencije.

Pratite nas na našoj Facebook i Instagram stranici, ali i na Twitter nalogu. Pretplatite se na PDF izdanje lista Danas.